Номер только для звонков, сообщения недоступны

Наведите камеру телефона на код, чтобы быстро набрать номер

Номер только для звонков, сообщения недоступны

Наведите камеру телефона на код, чтобы быстро набрать номер

Войдите в аккаунт, чтобы добавлять объекты в Избранное и получить доступ к персональным скидкам

Введите код из СМС

Отправили его на: +7 (999) 123-45-67

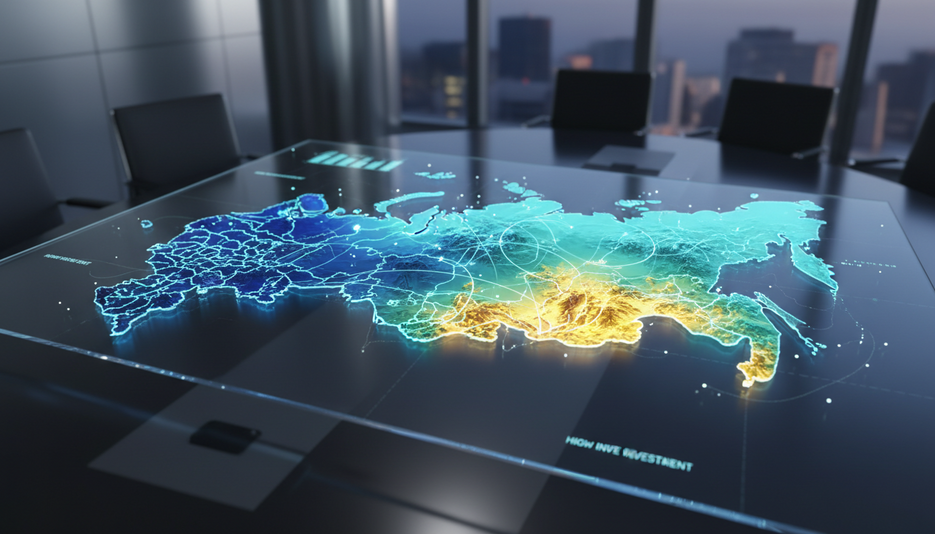

Анализ доходности и рисков инвестиций в жилую недвижимость в России в 2025 году: сравнительные показатели по городам, влияние девальвации рубля и сценарии для получения пассивного дохода.

Инвестиции в жилую недвижимость в России в 2025 году остаются инструментом сохранения рублёвой ликвидности и источником пассивного дохода, но с ограниченным потенциалом валютной переоценки. Данные рынка показывают премодерированные доходности и существенные региональные различия.

По разным исследованиям средняя валовая доходность жилой недвижимости по стране в начале 2025 года составляет 6,4–6,9% годовых. Средняя себестоимость квартиры в расчёте исследований — 6,5–7 млн руб., средняя месячная аренда — около 38 тыс. руб., что даёт номинальную ежегодную доходность в диапазоне 5–8% в зависимости от города и типа жилья.

Периоды окупаемости варьируются: по стране в среднем 13–17 лет, при этом Москва показывает более длительный срок — около 17 лет, а Челябинск — около 13 лет. В ряде регионов (Казань, Уфа, Воронеж) доходности находятся в коридоре 6,3–6,5% с окупаемостью 15–16 лет.

Важно учитывать реальные потери: после вычета затрат на содержание, налогов, простоя и ремонта эффективная доходность часто снижается до 3–4%.

Региональная карта доходности меняется: по состоянию на январь 2025 Ростов‑на‑Дону, Новосибирск и Екатеринбург показывают более высокие валовые доходности (7–7,9%), тогда как Москва и Санкт‑Петербург остаются внизу рейтинга (Москва ≈5,2–5,8%, СПб ≈6,1%).

Прогнозы рынка указывают на возможный рост арендных ставок в 2025 году на 10–15% при одновременном снижении спроса на первичном рынке на 20–25% по сравнению с 2024 годом. Инвестиционный объём по оценкам может сократиться: ожидается, что к концу 2025 года он упадёт до примерно 800 млрд руб. — снижение до 39% относительно уровней 2024 года, хотя участники рынка надеются на восстановление активности в ноябре—декабре 2025 года.

Ключевые риски для инвесторов в жилую недвижимость в России в 2025 году:

Меры снижения рисков: страхование дохода, формирование резерва на ремонт, диверсификация по городам (например, сочетание жилья в Казани и Новосибирске), оценка доходности после всех вычетов и стресс‑тесты портфеля.

Для получения стабильного пассивного дохода возможны несколько рабочих подходов, учитывающих текущие реалии рынка:

При расчёте доходности следует заложить консервативные параметры: 10–15% возможного роста арендных ставок в 2025 году, но также предусмотреть период простоя и непредвиденные расходы.

Жилая недвижимость в России остаётся подходящим инструментом для получения рублёвого пассивного дохода и сохранения покупательной способности в национальной валюте. Однако для инвесторов, ориентированных на сохранение стоимости в иностранной валюте или на высокую реальную доходность в долларах, риск девальвации остаётся критичным. При формировании портфеля на 1 ноября 2025 стоит ориентироваться на региональную диверсификацию, консервативные расчёты эффективности и план непредвиденных расходов.